|

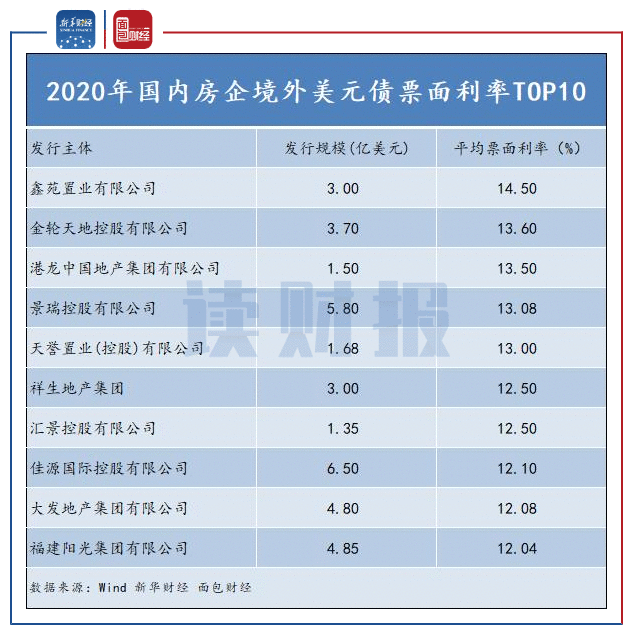

从票面利率来看,2020年国内房地产开发企业发行境外美元债平均票面利率为8.15%,较2019年下降0.83个百分点。其中,鑫苑置业有限公司、金轮天地控股有限公司和港龙中国地产集团有限公司当年新发美元债平均票面利率分别为14.50%、13.60%和13.50%,在2020年新发美元债的内地房企中排名前三。

图7:2020年国内房企境外美元债票面利率TOP10 相对应的是,九龙仓置业地产投资有限公司、中国海外发展有限公司、南海控股有限公司、龙湖集团控股有限公司和保利置业集团有限公司当年新发美元债平均票面利率分别为2.63%、2.75%、3.20%、3.61%和4.00%,在2020年新发美元债的内地房企中属较低水平。 【读财报】是由新华财经与面包财经共同打造的一档以上市公司财报解读为主要内容的栏目。新华财经是新华社承建的国家金融信息平台,内容全面覆盖全球股市、汇市和债市等金融市场,提供权威、专业、全面的金融信息服务。 (责任编辑:admin) |